Προ των πυλών τα stress test των ελληνικών τραπεζών

Ξεκινά ο Γολγοθάς των stress test για τις ελληνικές τράπεζες τον Φεβρουάριο. Η διαδικασία θα ξεκινήσει μετά την ανακοίνωση των μακροοικονομικών στοιχείων από την Ευρωπαϊκή Τραπεζική Αρχή και θα πραγματοποιηθεί με ενιαίο τρόπο για όλες τις τράπεζες της Ευρώπης.

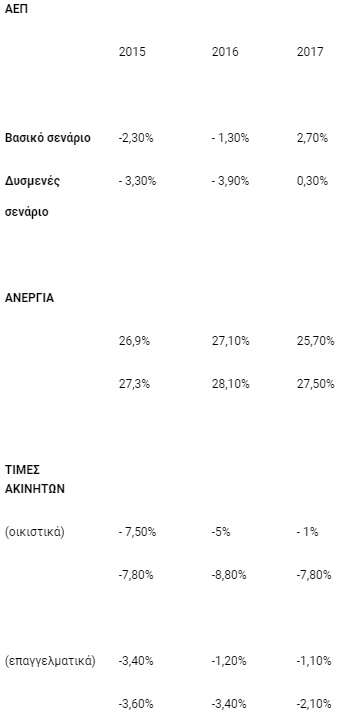

Για τις τράπεζες της χώρας, τα πιο κρίσιμα σενάρια είναι αυτά που αφορούν την εξέλιξη του ΑΕΠ και των τιμών των ακινήτων την περίοδο 2018-2020.

Με τις ανακοινώσεις για το βασικό και το δυσμενές σενάριο του πρώτου τεστ αντοχής μετά την ανακεφαλαιοποίηση του 2015, οι προβολείς για το επόμενο τρίμηνο πέφτουν στις τράπεζες. Το τεστ αντοχής θα ξεκινήσει τον Φεβρουάριο και θα έχει καταληκτική ημερομηνία το τέλος Απριλίου, ώστε νωρίς μέσα στον Μάιο να έχει βγει το πόρισμα για την κεφαλαιακή κατάσταση των ελληνικών τραπεζών και να υπάρχει ο απαιτούμενος χρόνος για τυχόν αναγκαίες κινήσεις μέχρι τη λήξη του προγράμματος προσαρμογής τον Αύγουστο.

Ο μήνας Φεβρουάριος θα είναι ιδιαίτερα κρίσιμος, καθώς στα μέσα του μήνα οι τράπεζες πρέπει να είναι πλήρως έτοιμες με τον «λογαριασμό» του IFRS 9. Πρόκειται για το νέο λογιστικό πρότυπο που ισχύει από 1/1/2018 και απαιτεί από τις τράπεζες να προχωρούν στο σχηματισμό προβλέψεων στη βάση των πιθανών μελλοντικών ζημιών και όχι των ζημιών που θα πραγματοποιηθούν.

Η παροχή των σχετικών στοιχείων από τις τράπεζες είναι κομβική για τη διαδικασία της αξιολόγησης κατά τα stress tests. Ο SSM έχει απαιτήσει από τις τράπεζες να είναι σε θέση, στα μέσα Φεβρουαρίου, να υποβάλουν αξιόπιστα στοιχεία για τις επιπτώσεις του IFRS 9, βασισμένα όχι απλά στις εκτιμήσεις τους για το κόστος σε επιπλέον προβλέψεις, αλλά τεκμηριωμένα σε έκθεση εξωτερικών ελεγκτών.

Οι πρόσθετες προβλέψεις που καλούνται να σχηματίσουν οι τράπεζες ενόψει της εφαρμογής του IFRS 9 υπολογίζονται στα 6 δισεκατομμύρια ευρώ. Οι τράπεζες φαίνεται ότι θα εξαντλήσουν τις προβλέψεις τους για πιθανές μελλοντικές ζημίες από πιστωτικό κίνδυνο, προκειμένου να έχουν και τα περιθώρια να κινηθούν πιο άνετα στο μέτωπο δραστικών λύσεων για τα «κόκκινα» δάνεια (διαγραφές, πωλήσεις). Αυτό καθίσταται εφικτό επειδή οι τράπεζες θα έχουν τη δυνατότητα απόσβεσης της ζημίας από τις πρόσθετες προβλέψεις σε βάθος πενταετίας (η απόσβεση θα ξεκινήσει σε ποσοστό 5% την πρώτη χρονιά και θα φτάσει το 75% το 2023 που θα είναι και η χρονιά full effect).

Καθαρά σε επίπεδο νέων κεφαλαιακών αναγκών που θα προκύψουν από τα stress tests, οι εκτιμήσεις κάνουν λόγο για κεφάλαια της τάξεως των περίπου 3,5 δισεκατομμυρίων ευρώ.

Πρόκειται για ποσό που κρίνεται ως πλήρως διαχειρίσιμο και το οποίο οι τράπεζες μπορούν να καλύψουν με μία σειρά δράσεων που θα περιλαμβάνονται σε capital plans. Οι δράσεις αυτές θα αφορούν από την πώληση όσων θυγατρικών εξωτερικού και εσωτερικού του μη χρηματοοικονομικού τομέα έχουν απομείνει, μέχρι τη μείωση των μη εξυπηρετούμενων ανοιγμάτων, τη μείωση των προβλέψεων και κυρίως την αύξηση του PPI, δηλαδή των προ προβλέψεων εσόδων. Τα πλάνα αυτά θα πρέπει να υποβληθούν στον SSM και στη DGComp (Ευρωπαϊκή Επιτροπή Ανταγωνισμού) το αργότερο μέχρι τον Αύγουστο του 2018, οπότε λήγει το ελληνικό πρόγραμμα προσαρμογής.

Πάντως, οι ελληνικές τράπεζες μπαίνουν στα stress tests με υψηλούς δείκτες κεφαλαιακής επάρκειας (CET 1 στην περιοχή του 17%), κάτι που δίνει άνετο περιθώριο απορρόφησης ζημιών και από επιθετικότερες πωλήσεις μη εξυπηρετούμενων δανείων. Σημειώνεται ότι οι δείκτες κεφαλαιακής επάρκειας ενισχύθηκαν περαιτέρω από την άνοδο των τιμών των κρατικών ομολόγων.

Πηγή : banksnews.gr

25

- Πότε ξεκλειδώνουν τα μερίσματα των τραπεζών

- Κλιματική κρίση: Δοκιμάζεται η οικονομική ευρωστία των τραπεζών

- SSM: «Πρωταθλήτριες» στη μείωση των NPΕs οι ελληνικές τράπεζες – Μεγάλα περιθώρια για νέα δάνεια

- Τράπεζες: Ο αναλυτικός «λογαριασμός» της εξυγίανσής τους – Κόστος 50,2 δισ. για το Δημόσιο, όφελος 53,7 δισ. μέχρι σήμερα

- Παγκρήτια: Ανοδικά στα 90,8 εκατ. ευρώ τα κέρδη προ φόρων το 2023

- Επιμένουν στα ακριβά εμβάσματα οι τράπεζες - Πόσο κοστίζουν

- Bloomberg: Η ΕΚΤ δίνει πράσινο φως στις ελληνικές τράπεζες για διανομή μερισμάτων

- Συγκεντρωτικός πίνακας αποτελεσμάτων χρήσης 2023 - Προβλέψεων χρήσης 2024

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

- Γιώργος Μυλωνάς (Alumil): Είμαι σε ομηρία από τους servicers- Πνίγουν τις υγιείς επιχειρήσεις

- Συγκεντρωτικός πίνακας αποτελεσμάτων χρήσης 2023 - Προβλέψεων χρήσης 2024

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

Σχολιάστε το άρθρο