Τι δείχνουν τα τριετή πλάνα που κατέθεσαν στην ΕΒΑ οι ελληνικές τράπεζες

09 Σεπτεμβρίου 2021, 08:45 | Τράπεζες

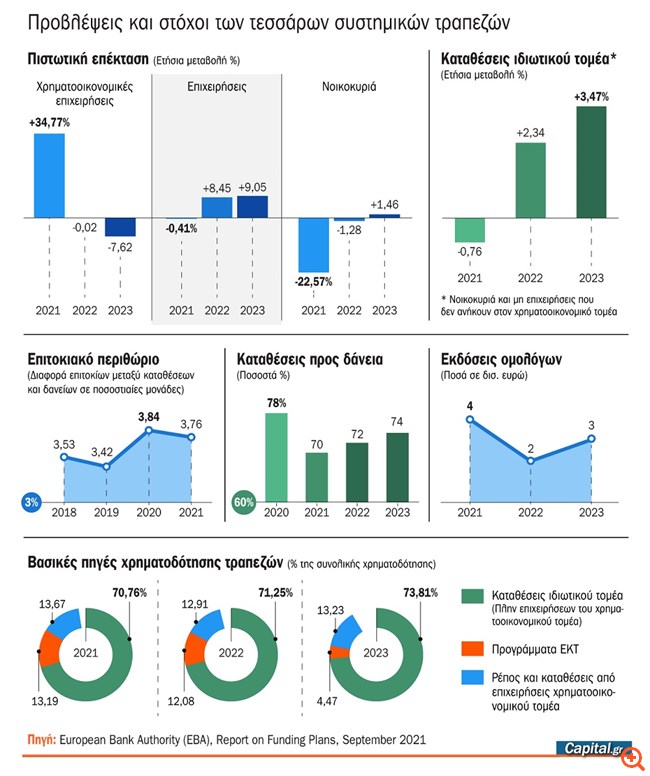

Η Ευρωπαϊκή Τραπεζική Αρχή (ΕΒΑ) έδωσε στη δημοσιότητα τις προβλέψεις 160 ευρωπαϊκών τραπεζών, περιλαμβανομένων των τεσσάρων ελληνικών συστημικών, για την τριετία 2021 - 2023. Οι ευρωπαϊκές εποπτικές αρχές ζήτησαν τις επικαιροποιημένες προβλέψεις, μετά το κλείσιμο της χρήσης του 2020, προκειμένου να διαπιστώσουν τη βιωσιμότητα των πλάνων χρηματοδότησής τους. Στόχος ήταν να διαπιστωθεί το μέγεθος της επίπτωσης που είχε η πανδημία στη ρευστότητα και τα κεφάλαια, με ό,τι παρενέργειες αυτό μπορεί να δημιούργησε στο χρηματοπιστωτικό σύστημα, την πραγματική οικονομία και τη νομισματική πολιτική.

Τα τριετή πλάνα δείχνουν σταδιακή επιστροφή στην κανονικότητα σε ό,τι αφορά στις πηγές χρηματοδότησης των τραπεζών, οι οποίες θα αντικαταστήσουν την έκτακτη ρευστότητα της ΕΚΤ με χρηματοδότηση από τις αγορές. Η σταδιακή επιστροφή στην κανονικότητα συνδέεται με μεταβολές σε ό,τι αφορά το ενεργητικό, τις χορηγήσεις δανείων, τις καταθέσεις, το επιτοκιακό περιθώριο και άλλους σημαντικούς δείκτες.

Πανευρωπαϊκά, προβλέπεται αύξηση της πιστωτικής επέκτασης προς τα νοικοκυριά σε ετήσια βάση κατά 4% στην τριετία, μείωση του επιτοκιακού περιθωρίου και των επιτοκίων καταθέσεων και δανείων από το 2021, σταδιακή απεξάρτηση από τη ρευστότητα της ΕΚΤ και αντικατάστασή της με άντληση κεφαλαίων από τις αγορές μέσω ομολόγων, αν και οι καταθέσεις ιδιωτών θα παραμείνουν η βασική πηγή χρηματοδότησης.

Επίσης, η άντληση κεφαλαίων θα αποσκοπεί στην κάλυψη των απαιτήσεων σε κεφάλαια MREL (Ελάχιστη Απαίτηση Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων), τα οποία δεν ανήκουν στα εποπτικά, καθώς έχει δοθεί χρόνος μέχρι το 2025 να καλύψουν το ελάχιστο όριο. Για τις ελληνικές τράπεζες απαιτείται η ενίσχυση των κεφαλαίων αυτών κατά 16 δισ. ευρώ μέχρι το 2025. Αυτό θα γίνει με εκδόσεις τίτλων, δημιουργία εσωτερικού κεφαλαίου και με την κερδοφορία. Για το 2021, οι τράπεζες πιστεύουν ότι το κόστος χρηματόδοτησης από τις αγορές θα παραμένει αρκετά χαμηλό.

Σύγκριση ελληνικών - ευρωπαϊκών τραπεζών

Οι μεγάλες διαφορές μεταξύ ελληνικών και ευρωπαϊκών τραπεζών εντοπίζονται κυρίως στους μικρότερους ρυθμούς χρηματοδότησης της ελληνικής οικονομίας, στη μικρότερη προβλεπόμενη αύξηση του ενεργητικού τους και στις περιορισμένες εκδόσεις τίτλων για άντληση κεφαλαίων. Στα υπόλοιπα, όπως για παράδειγμα η απεξάρτηση από τη ρευστότητα της ΕΚΤ, η μείωση του επιτοκιακού περιθωρίου, η ανάδειξη των καταθέσεων του ιδιωτικού τομέα ως βασική χρηματοδότηση κ.λπ., κινούνται στην ίδια κατεύθυνση με τις υπόλοιπες ευρωπαϊκές.

Παρά τα πλάνα για αύξηση των νέων χορηγήσεων, η πιστωτική επέκταση θα παραμείνει αρνητική μέχρι το 2022 τουλάχιστον για τα νοικοκυριά και θα γίνει θετική από το 2023. Οι βασικότερες διαπιστώσεις που προκύπτουν από τα στοιχεία της ΕΒΑ για τέσσερις ελληνικές συστημικές τράπεζες είναι οι εξής:

Δάνεια. Η πιστωτική επέκταση θα παραμείνει αρνητική το 2021, θα σταθεροποιηθεί το 2022 με χρηματοδοτήσεις κυρίως προς τις επιχειρήσεις και θα γίνει θετική προς όλο τον ιδιωτικό τομέα (νοικοκυριά και επιχειρήσεις το 2023). Αντίθετα, στην υπόλοιπη Ευρώπη, η θετική πιστωτική επέκταση ξεκινά από φέτος και μάλιστα από τα νοικοκυριά. Στην Ελλάδα, ύστερα από σημαντική υποχώρηση της πιστωτικής επέκτασης προς τα νοικοκυριά το 2021 κατά 22,57%, αυτή θα περιοριστεί στο -1,28% το 2022 και θα γίνει θετική κατά 1,46% το 2023. Σημειώνεται ότι στη βουτιά της πιστωτικής επέκτασης προς τα νοικοκυριά συμβάλλουν οι μεγάλες αποπληρωμές λόγω αύξησης ρευστότητας αλλά και οι αναταξινομήσεις λόγω τιτλοποιήσεων.

Προς τις επιχειρήσεις, η πιστωτική επέκταση το 2021 θα είναι οριακά αρνητική, ενώ το 2022 θα είναι ανοδική κατά 8,45% και το 2023 ακόμα υψηλότερα κατά 9,05%. Στη σταθερότητα του 2021 συμβάλλουν οι αποπληρωμές δανείων και η μικρή σχετικά ζήτηση από επιλέξιμες επιχειρήσεις λόγω ρευστότητας, ενώ η αύξηση της πιστωτικής επέκτασης τα επόμενα χρόνια οφείλεται σε μεγάλο βαθμό στη χρηματοδότηση της πραγματικής οικονομίας. Επίσης, διευκρινίζεται ότι η μειωμένη πιστωτική επέκταση φέτος αναμένεται να παρατηρηθεί παρά τις εκταμιεύσεις νέων δανείων προς νοικοκυριά και επιχειρήσεις άνω των 16 δισ. ευρώ.

Καταθέσεις. Οι ελληνικές τράπεζες προβλέπουν μικρή μείωση των καταθέσεων (που έχουν εκτιναχθεί από τις αρχές του 2020 λόγω πτώσης των δαπανών και αύξηση της αποταμίευσης και των πακέτων στήριξης) κατά 0,76%. Η μικρή αυτή μείωση προβλέπεται κυρίως λόγω της επανεκκίνησης της οικονομίας και επαναφορά της καταναλωτικής δαπάνης. Όμως, από το 2022 προβλέπεται άνοδος στις καταθέσεις κατά 2,34% και το 2023 κατά 3,47%, λόγω της αναμενόμενης ισχυρής ανάπτυξης. Πάντως, οι καταθέσεις του ιδιωτικού τομέα (νοικοκυριά και μη χρηματοοικονομικές επιχειρήσεις) θα αποτελούν το κύριο ποσοστό χρηματοδότησης των τραπεζών. Το 2020 αποτελούσαν το 71,72% της συνολικής χρηματοδότησης των ελληνικών τραπεζών, το 2021 το ποσοστό αυτό θα μειωθεί στο 70,76%, το 2022 θα αυξηθεί στο 71,25% και το 2023 περαιτέρω στο 73,81%.

Επιτοκιακό περιθώριο. Εκτιμάται μείωση του επιτοκιακού περιθωρίου από τις 3,84 ποσοστιαίες μονάδες το 2020 στις 3,76 ποσοστιαίες μονάδες το 2021. H Ελλάδα παρουσιάζει υψηλότερο επιτοκιακό περιθώριο, δηλαδή διαφορά μεταξύ επιτοκίων καταθέσεων και χορηγήσεων, σε σχέση με την υπόλοιπη Ε.Ε. Εκεί το περιθώριο το 2020 ήταν 2,2 μονάδες και το 2021 θα μειωθεί στις 2,1 ποσοστιαίες μονάδες. Γενικά πάντως η Ελλάδα κυμαίνεται στα επίπεδα της Ολλανδίας και της Κροατίας, ενώ άλλες χώρες όπως Γερμανία, Μάλτα και Σλοβακία έχουν περιθώρια κάτω των 2 μονάδων. Υπάρχουν, όμως κι αυτές που πλησιάζουν ή ξεπερνούν τις 4 και 5 μονάδες όπως αυτές της Ουγγαρίας και της Πολωνίας αντίστοιχα. Μεταξύ 2 και 3 μονάδων κινούνται οι περισσότερες, οι οποίες ωστόσο έχουν και αρνητικά επιτόκια στις καταθέσεις, κυρίως στους επιχειρηματικούς λογαριασμούς (11 χώρες).

Το επιτοκιακό περιθώριο, το οποίο καθαρίζει και τα έσοδα των τραπεζών από τις χορηγήσεις δανείων, αναμένεται να πιεστεί περαιτέρω λόγω των χαμηλών επιτοκίων και του ανταγωνισμού. Οι ελληνικές τράπεζες προβλέπουν μείωση του περιθωρίου, με μεγαλύτερη πίεση στα επιτόκια επιχειρηματικών δανείων και μικρότερο ψαλίδισμα στα επιτόκια καταθέσεων.

Δάνεια προς καταθέσεις. Η συγκρατημένη ή περιορισμένη τραπεζική χρηματοδότηση στην Ελλάδα φαίνεται και από τον δείκτη που συγκρίνει τα δάνεια προς τις καταθέσεις. Ο λόγος αυτός το 2020 ήταν 78%. Δηλαδή για κάθε 100 ευρώ καταθέσεων, τα δάνεια ήταν 78 ευρώ. Το 2021 αναμένεται να μειωθεί ο δείκτης αυτός στο 70% (κυρίως λόγω μεγαλύτερης αύξησης των καταθέσεων από ό,τι των δανείων), το 2022 θα αυξηθεί λίγο στο 72% και το 2023 στο 74%, όταν ο αντίστοιχος μέσος όρος στην Ε.Ε. είναι 114,12% (περισσότερα δάνεια από ό,τι καταθέσεις).

Η Ελλάδα παρουσιάζει χαμηλότερους δείκτες από Βουλγαρία και Λετονία, ενώ βρίσκεται οριακά υψηλότερα από τις τέσσερις τελευταίες (Κροατία, Κύπρος, Λιθουανία και Ρουμανία). Πάντως, παρατηρώντας τον δείκτη αυτόν προκύπτει ότι τράπεζες που αντιμετωπίζουν ή αντιμετώπισαν μεγάλο στοκ κόκκινων δανείων αργούν περισσότερο στο να αυξήσουν τη σχέση δανείων προς καταθέσεις.

Ενεργητικό. Το ενεργητικό τους στην τριετία θα αυξηθεί κατά 1,72%, δηλαδή σχεδόν κατά το ήμισυ σε σχέση με τον μέσο όρο των υπολοίπων ευρωπαϊκών τραπεζών (3,3%).

Εκδόσεις ομολόγων. Οι ελληνικές τράπεζες κατέθεσαν στις ευρωπαϊκές εποπτικές αρχές τα πλάνα τους για άντληση κεφαλαίων από τις αγορές μέσω ομολόγων 4 δισ. ευρώ το 2021 (σχεδόν ο στόχος έχει καλυφθεί), 2 δισ. ευρώ το 2022 και 3 δισ. ευρώ το 2023. Σε αυτόν τον τομέα, η Ελλάδα κινείται σε χαμηλότερα επίπεδα συγκριτικά με τράπεζες αντίστοιχου μεγέθους σε άλλες χώρες. Υπάρχουν τράπεζες που πρόκειται να αντλήσουν πάνω από 100 δισ. ευρώ το 2022 και το 2023 (το μεγαλύτερο μέρος το 2023), όπως οι γαλλικές, αλλά και 13 δισ. όπως οι πορτογαλικές.

Επίσης, μία ακόμα διαφορά των ελληνικών τραπεζών είναι ότι οι μεγαλύτερες εκδόσεις των ευρωπαϊκών τραπε΄ζων έχουν προγραμματιστεί για το 2023, δηλαδή ξεκινούν σταδιακά από το 2021 και αυξάνουν τα ποσά προς το 2023. Οι ελληνικές προχωρούν σε εμπροσθοβαρή άντληση κεφαλαίων.

Και κάτι κοινό

Τα στοιχεία της ΕΒΑ με τις προηγούμενες προβλέψεις των ευρωπαϊκών τραπεζών έδειξαν ότι η επίπτωση στο ενεργητικό αλλά κυρίως η εκτίναξη της αποταμίευσης και των καταθέσεων νοικοκυριών και επιχειρήσεων δεν είχε προβλεφθεί από καμία. Οι αποκλίσεις στις προβλέψεις κυμαίνονται μεταξύ 10 και 20 ποσοστιαίων μονάδων μεταξύ αυτών που είχαν προβλεφθεί για το 2020 και αυτών που πραγματοποιήθηκαν. Προφανώς, ο κορονοϊός και οι επιπτώσεις τους δεν είχαν περιληφθεί στα προηγούμενα τριετή πλάνα τους.

Επίσης, κοινή είναι η πορεία "απεξάρτησης” από τη ρευστότητα της ΕΚΤ. Η χρηματοδότηση μέσω repos και άλλων προγραμμάτων της ΕΚΤ για τις ελληνικές τράπεζες το 2020 έφτασε στο 12,84% της συνολικής. Η πηγή αυτή χρηματοδότησης θα περιοριστεί στο 13,19% το 2021, στο 12,08% το 2022 και στο 4,47% το 2023. Σημειώνεται ότι το κομμάτι της ρευστότητας από την ΕΚΤ στη συνολική χρηματοδότηση ήταν το υψηλότερο στις ελληνικές τράπεζες, ξεπερνώντας ακόμα και τις ιταλικές. Πάντως, η αποκλιμάκωση της ρευστότητας από την ΕΚΤ είναι κοινή για όλες στην τριετία.

Πηγή: capital.gr