UBS: 2021 – Νηνεμία μετά την καταιγίδα; Πού να επενδύσετε και τι να αποφύγετε

Η πανδημία του κορωνοϊού έχει προκαλέσει μη αναστρέψιμες κοινωνικο-οικονομικές αλλαγές σε παγκόσμια κλίμακα, ωστόσο «ο κόσμος μετά την πανδημία» κατά το έτος 2021 σηματοδοτεί μια επιστροφή σε μια μορφή κανονικότητας, σημειώνει η ελβετική UBS στην έκθεσή της «Global Risk Radar – 2021: A calm after the storm?».

Σύμφωνα με την έκθεση το 2021 θα επιστρέψουν στο προσκήνιο πιο παραδοσιακά ρίσκα για την αγορά και επισημαίνει ότι θα κυριαρχήσουν τα εξής τρία:

– η ανάκαμψη από την πανδημία Covid-19

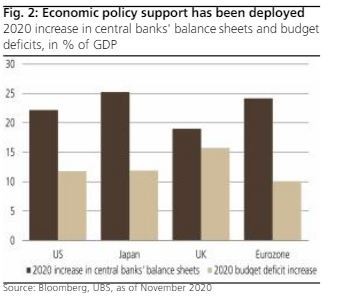

-τα δημοσιονομικά μέτρα στήριξης της οικονομίας και οι επιπτώσεις τους σε πληθωρισμό και ανάπτυξη

– τα γεωπολιτικά, με έμφαση στην εξωτερική πολιτική που θα ασκήσει η νέα κυβέρνηση των ΗΠΑ

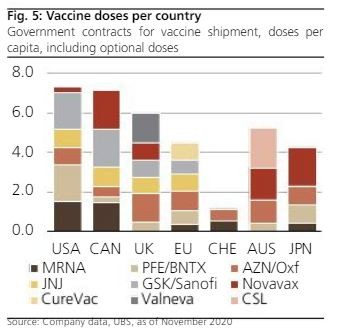

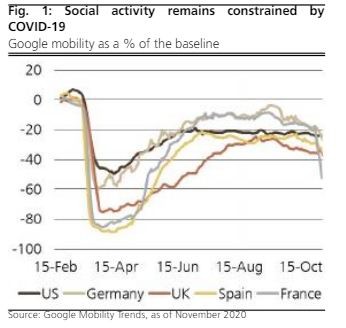

Όπως σημειώνει η UBS, στο βασικό της σενάριο προβλέπει την ευρεία διαθεσιμότητα ενός αποτελεσματικού εμβολίου κατά του Covid-19 εντός του 2021. Στο μεταξύ όμως ενδέχεται να συνεχίσουν να απαιτούνται περιοριστικά μέτρα για την ανάσχεση εξάπλωσης του κορωνοϊού. Αν και όχι τόσο αυστηρά όσο ήταν εκείνα που επιβλήθηκαν την περασμένη άνοιξη.

Επίσης, προβλέπει ότι οι οικονομικές πολιτικές θα προσφέρουν μια μέτρια ώθηση στην ανάπτυξη και τον πληθωρισμό, ενώ η εμπορική πολιτική θα παραμείνει στο επίκεντρο, αλλά με λιγότερες εκπλήξεις υπό την προεδρία του Τζο Μπάιντεν.

Τα ανοδικά και τα καθοδικά μας σενάρια, σημειώνει η ελβετική τράπεζα, συμπεριλαμβάνουν απρόσμενες εξελίξεις αναφορικά με τους χρόνους παράδοσης των εμβολίων, τις πληθωριστικές επιπτώσεις των μέτρων στήριξης της οικονομίας και την εμπορική πολιτική των ΗΠΑ.

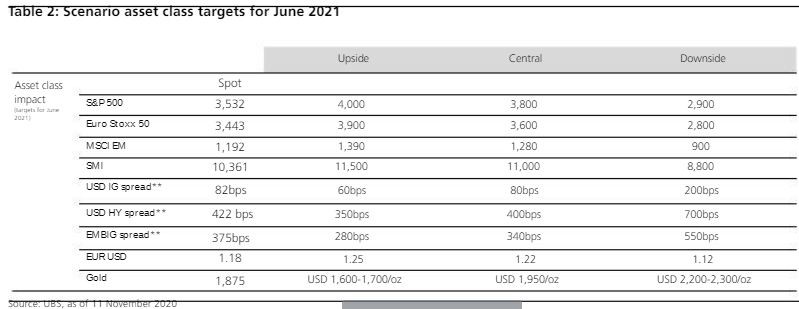

Η UBS επισημαίνει επίσης ότι οι προτιμώμενες κατηγορίες assets περιλαμβάνουν διεθνείς μετοχές και ομόλογα αναδυόμενων οικονομιών, καθώς και πετρέλαιο και χρυσό.

Δεν συστήνει ως πλέον προτιμώμενες κατηγορίες για επενδύσεις, assets όπως τα ομόλογα υψηλής διαβάθμισης και το αμερικανικό δολάριο.

Η πιθανή επιστροφή πιο «παραδοσιακών» ρίσκων

Το 2020 τα σκαμπανεβάσματα της αγοράς πήγαζαν από την αβεβαιότητα που προκάλεσαν δύο βασικά θέματα: ο κορωνοϊός και οι αμερικανικές εκλογές. Τον Μάρτιο οι αγορές μπήκαν σε περιβάλλον bear market, ωστόσο η «βουτιά» ακολουθήθηκε από μια ανάλογης έντασης ανάκαμψη μετά την υιοθέτηση των άνευ προηγουμένου δημοσιονομικών και νομισματικών μέτρων στήριξης της οικονομίας από τις κυβερνήσεις.

Το 2021, η UBS αναμένει ότι οι αγορές θα κινηθούν με βάση τα τρία προαναφερόμενα ρίσκα:

Ι. Ανάκαμψη από την πανδημία

Το βασικό σενάριο (πιθανότητες 60%) προβλέπει ότι με την ευρεία διαθεσιμότητα ενός εμβολίου από το α’ τρίμηνο του 2021, η κοινωνική δραστηριότητα θα ομαλοποιηθεί πλήρως ενδεχομένως έως το γ’ τρίμηνο του επόμενου έτους και οι ανεπτυγμένες οικονομίες θα μπορούσαν να ανακάμψουν . Στα προ κορωνοϊού επίπεδα μέχρι το 2022.

Το θετικό σενάριο (πιθανότητες 20%) προβλέπει τη γοργή διάθεση του εμβολίου και τα χαμηλά επίπεδα φόβου του κοινωνικού συνόλου που θα βοηθήσουν στην επιτάχυνση της ανάκαμψης. Σε μια τέτοια περίπτωση τα μέτρα περιορισμού μπορεί να περιοριστούν πριν από το επόμενο καλοκαίρι. Σε ό,τι αφορά την ανησυχία του κοινού που μπορεί να μειωθεί καθώς τα λουκέτα και τα κλείσιματα της οικονομίας επιφέρουν κόπωση που επισκιάζει τις ανησυχίες για νέα ξεσπάσματα του ιού, μπορεί να επιταχύνει την επιστροφή στα φυσιολογικά επίπεδα κοινωνικής δραστηριότητας έως το α’ τρίμηνο του 2021.

Το αρνητικό σενάριο (πιθανότητα 20%) προβλέπει ότι ο υψηλός φόβος του κόσμου και οι αυστηροί περιορισμοί στην επιχειρηματική δραστηριότητα μεταθέτουν την πλήρη ανάκαμψη για το 2023.

ΙΙ. Οικονομική πολιτική

Το βασικό σενάριο της UBS (πιθανότητα 60%) προβλέπει ότι η συνεχιζόμενη νομισματική και δημοσιονομική στήριξη θα επιτρέψει στην οικονομία να επιστρέψει στην ανάπτυξη κατά τη διάρκεια του έτους με μέτρια άνοδο του πληθωρισμού και συνέχιση των αρνητικών επιτοκίων. Για το νέο πακέτο στήριξης της αμερικανικής οικονομίας προβλέπει ότι θα κυμανθεί μεταξύ 500 δισ. και 1 τρισ. δολαρίων ή 2,5% – 5% του ΑΕΠ.

Το ανοδικό σενάριο (25%) προβλέπει ισχυρή ανάπτυξη με περιορισμένο πληθωρισμό.

Το καθοδικό (πιθανότητα 15%) εκτιμά ότι θα σημειωθεί μεγαλύτερη πληθωριστική πίεση, καθώς πολλές επιχειρήσεις θα συνεχίσουν να έχουν μειωμένη παραγωγική ικανότητα και το 2021, λόγω των περιορισμών που θα συνεχίσουν να ισχύουν, αλλά και των δομικών αλλαγών στην αγορά εργασίας και ως εκ τούτου για να αντεπεξέλθουν θα πάνε σε αύξηση των τιμών.

ΙΙΙ. Διεθνές εμπόριο

Στο βασικό σενάριο (πιθανότητα 60%) προβλέπεται ότι ο Τζο Μπάιντεν θα μειώσει την αβεβαιότητα γύρω από την αμερικανική εξωτερική πολιτική και ότι η πολιτική του θα είναι πιο συνεργατική και στοχευμένη, καθώς και πιο σταθερή από εκείνη του Ντόναλντ Τραμπ.

Μπορεί επίσης να είναι πιο διστακτικός στην επιβολή δασμών ενώ αναμένεται να υιοθετήσει πιο παγκόσμια προσέγγιση για να λύσει διασυνοριακά θέματα. Αρα η UBS δεν αναμένει περαιτέρω σινο-αμερικανικές εντάσεις βραχυπρόθεσμα.

Στο αρνητικό σενάριο (20%) η ελβετική τράπεζα «βλέπει» ανανεωμένες εμπορικές εντάσεις που θα πλήξουν την ανάπτυξη, κυρίως από παρεμβάσεις των πιο «γερακιών» της Ουάσινγκτον που θα προσπαθήσουν να κλειδώσουν μια σκληρότερη στάση έναντι της Κίνας, όπως την έξοδο κινεζικών εταιρειών από το αμερικανικό χρηματιστήριο, την επέκταση της λίστας των εταιρειών, περαιτέρω γεωπολιτικές προκλήσεις και κυρώσεις σε Χονγκ Κονγκ και Σινζιάνγκ.

Στο θετικό σενάριο (20% πιθανότητα) προβλέπεται περαιτέρω μείωση των εντάσεων και ανάσχεση των δασμών που θα ενισχύσουν την ανάπτυξη. Για την Ευρώπη αυτό θα σημάνει όχι μόνο την άρση των αμερικανικών δασμών σε αλουμίνιο και χάλυβα αλλά και τερματισμό της διαμάχης για τις θυγατρικές των Airbus και Boeing.

Οι καλές και οι… λιγότερο καλές επενδύσεις

Βασικό σενάριο: Η προεδρία Μπάιντεν με μια γερουσία που να ελέγχεται από Ρεπουμπλικάνους μάλλον θα βελτιώσει την προβλεψιμότητα των πολιτικών που θα ακολουθηθούν κι αυτό θα βελτιώσει το επενδυτικό κλίμα. Αυτό θα είναι θετικό συνολικά για τα assets με ρίσκο, συμπεριλαμβανομένων των μετοχών και των ομολόγων.

Οι κινεζικές μετοχές μπορεί να επωφεληθούν αν σταματήσουν οι πιέσεις με τη διαγραφή κινεζικών εταιρειών από το αμερικανικό χρηματιστήριο. Θετικές εξελίξεις αναμένονται και στα νομίσματα των ασιατικών χωρών με τη μείωση της εμπορικής αβεβαιότητας. Το δολάριο θα υποτιμηθεί.

Στο αρνητικό σενάριο αυξάνεται σημαντικά η πιθανότητα διπλής ύφεσης το 2021. ΟΙ μετοχές που έχουν έκθεση στην εμπορική διαμάχη, όπως πρώτες ύλες και βιομηχανίες θα έχουν τις μεγαλύτερες απώλειες. Ελβετικό φράγκο και ιαπωνικό γεν θα ανατιμηθούν μαζί με χρυσό και υψηλής διαβάθμισης ομόλογα.

Στο θετικό σενάριο τα assets με ρίσκο θα ανατιμηθούν. Οι αποδόσεις των ασφαλών ομολόγων θα αυξηθούν ενώ θα επωφεληθούν και τα νομίσματα των αναδυόμενων αγορών.

Χριστίνα Ρωμηού

Πηγή: newmoney.gr

- Ο «χρησμός» της S&P και οι επόμενες αξιολογήσεις

- AVE: Στο 28,88% αυξήθηκε το ποσοστό της Doson Investment

- FED (Beige Book): Αναιμική η ανάπτυξη της οικονομίας - "Φρένο" στη μείωση του πληθωρισμού

- Κίνα: Οι ΗΠΑ κατηγορούν εμάς για τα δικά τους προβλήματα

- Βρετανία: Ο πληθωρισμός επιβραδύνθηκε λιγότερο από το αναμενόμενο στο 3,2% τον Μάρτιο

- ΔΝΤ- Παγκόσμια Τράπεζα: Μάχη για περισσότερα κεφάλαια στις χώρες με χρέη

- Γιατί πέφτει το ευρώ - Τι σημαίνει για την ελληνική οικονομία

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

- Γιώργος Μυλωνάς (Alumil): Είμαι σε ομηρία από τους servicers- Πνίγουν τις υγιείς επιχειρήσεις

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

Σχολιάστε το άρθρο