Κατά 3-4 δισ. θα μειωθούν τα κεφαλαιακά μαξιλάρια των τραπεζών – Θα περάσουν το stress test... καλά νέα για αυξήσεις κεφαλαίου

(Πηγή: bankingnews.gr)

Και οι 4 ελληνικές τράπεζες θα περάσουν τα stress tests της ΕΚΤ - ΕΒΑ που θα ανακοινωθούν 30 - 31 Ιουλίου 2021

Μετά το πρώτο κύμα τέλη Μαρτίου 2021 – θα ακολουθήσουν άλλα δύο – οικονομικών στοιχείων που έστειλαν οι ελληνικές τράπεζες στην ΕΚΤ, SSM και EBA δηλαδή στις αρμόδιες αρχές για την διεξαγωγή των stress tests που θα ανακοινωθούν τέλη Ιουλίου 2021… εξάγονται ορισμένα συμπεράσματα.

Το βασικό συμπέρασμα είναι ότι θα περάσουν τα stress tests αλλά θα υποστούν μια απώλεια στα κεφαλαιακά τους μαξιλάρια – capital buffer – περίπου 3-4 δισεκ. ευρώ.

Ποιες είναι οι παραδοχές σε δυσμενές και στο βασικό σενάριο των stress tests;

Στο βασικό και στο δυσμενές σενάριο για τις ελληνικές τράπεζες περιλαμβάνει οι εξής παράμετροι

Να σημειωθεί ότι το τελικό αποτέλεσμα του stress tests καθορίζεται από το δυσμενές σενάριο.

Οι παραδοχές του δυσμενούς σεναρίου δεν σηματοδοτούν ότι θα συμβεί και στην πραγματικότητα, αποτελούν ένα ακραίο σενάριο.

1)Στο δυσμενές σενάριο ύφεση για το 2021 στο -1,8% και ύφεση για το 2022 στο -2,5% και για το 2023 ανάκαμψη +0,7%.

2)Στο βασικό σενάριο για την Ελλάδα προβλέπει ανάκαμψη της οικονομίας 4,2% το 2021 και 4,8% το 2022

3)Για το ελληνικό χρηματιστήριο στο δυσμενές σενάριο προβλέπει πτώση -56%

4)Για την ανεργία στο δυσμενές σενάριο προβλέπει 18,9% το 2021 και 22,1% για το 2022.

Στο βασικό σενάριο για την ανεργία περιλαμβάνει εκτίμηση 16,6% για το 2021 και 15,6% για το 2022

5)Για τις τιμές των ακινήτων στο δυσμενές σενάριο περιλαμβάνει εκτίμηση για το 2021 στο -5,8% και για το 2022 πτώση -3,1%.

Στο βασικό σενάριο εκτιμάται πτώση -1,5% για το 2021 και άνοδος τιμών στα ακίνητα 5% για το 2022.

6)Για τις τιμές των εμπορικών ακινήτων στο δεσμενές σενάριο για το 2021 προβλέπει πτώση -13,4% και για το 2022 πτώση -9,3%.

Στο βασικό σενάριο για τις τιμές των εμπορικών ακινήτων προβλέπει άνοδο +0,3% το 2021 και 2022.

7) Για τα μακροπρόθεσμα επιτόκια προβλέπει 1,82% το 2021 και 2,25% το 2022

Τι συμβαίνει με τα κεφάλαια των τραπεζών;

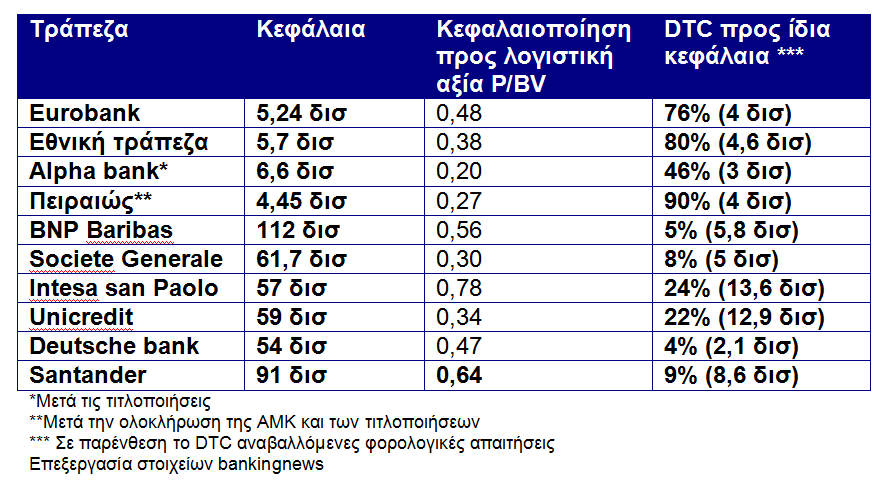

Οι ελληνικές τράπεζες έχουν συνολικά 21 δισεκ. κεφάλαια από 27 δισεκ. πριν τις τιτλοποιήσεις.

Τα κεφάλαια θα μειωθούν περαιτέρω καθώς δεν έχουν αφαιρεθεί προβλέψεις για τις τιτλοποιήσεις προβληματικών ανοιγμάτων μεγάλης κλίμακας που υλοποιούν στο πλαίσιο του Ηρακλή 1 ενώ προσεχώς ακολουθεί ο Ηρακλής 2.

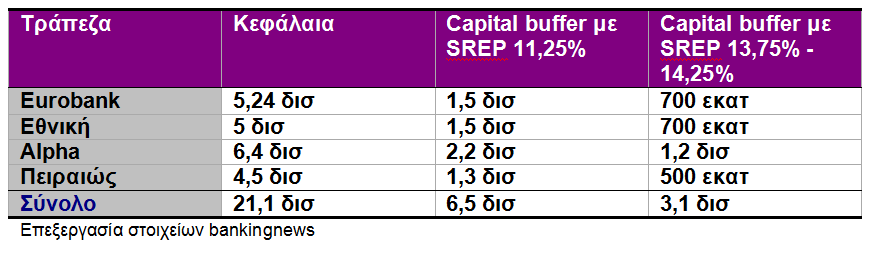

Η αξιολόγηση με SREP 11,25% και 13,75% -14,25%

Πρωτίστως να διευκρινίσουμε τι είναι το SREP είναι ο ελάχιστος συνολικός δείκτης κεφαλαιακής επάρκειας που πρέπει να διαθέτουν οι τράπεζες και αυτό ορίζεται από τις εποπτικές αρχές που για τις 4 μεγάλες ελληνικές συστημικές τράπεζες είναι η ΕΚΤ και ο SSM ο Μόνιμος Εποπτικός Μηχανισμός των Τραπεζών και όχι η Τράπεζα της Ελλάδος.

Στο παρελθόν οι ελληνικές τράπεζες υποχρεώνονταν να διαθέτουν ελάχιστο συνολικό δείκτη κεφαλαιακής επάρκειας 13,75% και η Πειραιώς ειδικά 14,25%.

Αυτά ίσχυαν πριν εμφανιστεί ο κορωνοιός.

Η διαφορά μεταξύ του συνολικού δείκτη κεφαλαιακής επάρκειας ή CAD και του ελάχιστου συνολικού δείκτη (SREP) αποτελεί και το κεφαλαιακό μαξιλάρι ή capital buffer ή κεφαλαιακό απόθεμα.

Πόσο είναι το κεφαλαιακό μαξιλάρι στις τράπεζες;

Πριν τον κορωνοιό λοιπόν είχαμε ελάχιστο συνολικό δείκτη κεφαλαιακής επάρκειας 13,75% με 14,25% στην Ελλάδα απόρροια προφανώς των υψηλών NPEs.

Με βάση τις παραδοχές προ του κορωνοιού το κεφαλαιακό μαξιλάρι στις ελληνικές τράπεζες είναι μόλις 4,3 δισεκ. και δεν επαρκεί ουσιαστικά για καμία τράπεζα.

Με την κρίση του κορωνοιού η ΕΚΤ και ο SSM άλλαξαν τον ελάχιστο SREP τον μείωσαν από 13,75% με 14,25% σε 11,25%, αυτή η μείωση έδωσε ένα αέρα στις ελληνικές τράπεζες καθώς αυξήθηκαν, τα κεφαλαιακά αποθέματα, χωρίς να προστεθούν κεφάλαια.

Σήμερα με βάση τις ισχύουσες παραδοχές τα κεφαλαιακά αποθέματα ανά τράπεζα διαμορφώνονται ως εξής

Πειραιώς 1,3 δισεκ. ευρώ

Εθνική τράπεζα 1,5 δισεκ.

Alpha bank 2,2 δισεκ.

Eurobank 1,5 δισεκ

Σύνολο κεφαλαιακών μαξιλαριών 6,5 δισεκ. ευρώ

Επαρκούν τα κεφάλαια;

Εάν ίσχυαν οι παραδοχές για το SREP τον ελάχιστο συνολικό δείκτη κεφαλαιακής επάρκειας, όλες οι τράπεζες θα είχαν πρόβλημα να περάσουν το stress test.

Οι ελληνικές τράπεζες με ελάχιστο συνολικό δείκτη κεφαλαιακής επάρκειας 13,75% με 14,25% δεν θα περνούσαν το stress test.

Μειώθηκαν οι ελάχιστοι υποχρεωτικοί συνολικοί δείκτες κεφαλαιακής επάρκειας και έτσι αυξήθηκε το κεφαλαιακό μαξιλάρι.

Με βάση συγκλίνουσες εκτιμήσεις το 60% των κεφαλαιακών μαξιλαριών των τραπεζών δηλαδή 5,4 δισεκ. θα εξαϋλωθεί με βάση τις παραδοχές του δυσμενούς σεναρίου του stress test.

Τι σημαίνει αυτό πρακτικά;

Οι τράπεζες έχουν κεφαλαιακό απόθεμα ή κεφαλαιακό μαξιλάρι 6,5 δισεκ. που σημαίνει ότι στο stress test χάνουν 3-4 δισεκ και απομένουν με 3,5 έως 2,5 δισεκ. ευρώ.

Πρακτικά περνούν το stress tests αλλά στην πράξη έχουν εξαϋλώσει τα κεφαλαιακά τους αποθέματα.

Θα ζητηθούν capital plan;

Μπορεί η ΕΚΤ και ο SSM αλλά και η EBA η Ευρωπαϊκή Τραπεζική Αρχή να έχουν χαλαρώσει τα κριτήρια αξιολόγησης των τραπεζών αλλά εάν θέλουμε να μιλάμε υπεύθυνα, με τις παραδοχές προ του κορωνοιού, οι ελληνικές τράπεζες θα χρειάζονταν όλες υποχρεωτικά κεφάλαια.

Επειδή όμως και κάτω από τις ευνοϊκότερες συνθήκες των κριτηρίων για τα εποπτικά κεφάλαια των τραπεζών, καταγράφεται μεγάλη πίεση στα κεφαλαιακά μαξιλάρια των τραπεζών, οι ελληνικές τράπεζες θα χρειαστούν νέα κεφάλαια και νέες αυξήσεις κεφαλαίου.

Όχι δεν θα χρειαστούν ανακεφαλαιοποιήσεις, καμία τράπεζα δεν θα πέσει κάτω από τα ελάχιστα επιτρεπτά όρια, αλλά με όρους αγοράς όλες οι τράπεζες θα βρεθούν να έχουν σχεδόν μηδενίσει τα κεφαλαιακά τους μαξιλάρια, να έχουν χάσει ουσιαστικά τον μηχανισμό εκτόνωσης των πιέσεων στους ισολογισμούς τους.

Άλλα άρθρα από Τράπεζες

- Πότε ξεκλειδώνουν τα μερίσματα των τραπεζών

- Κλιματική κρίση: Δοκιμάζεται η οικονομική ευρωστία των τραπεζών

- SSM: «Πρωταθλήτριες» στη μείωση των NPΕs οι ελληνικές τράπεζες – Μεγάλα περιθώρια για νέα δάνεια

- Τράπεζες: Ο αναλυτικός «λογαριασμός» της εξυγίανσής τους – Κόστος 50,2 δισ. για το Δημόσιο, όφελος 53,7 δισ. μέχρι σήμερα

- Παγκρήτια: Ανοδικά στα 90,8 εκατ. ευρώ τα κέρδη προ φόρων το 2023

- Επιμένουν στα ακριβά εμβάσματα οι τράπεζες - Πόσο κοστίζουν

- Bloomberg: Η ΕΚΤ δίνει πράσινο φως στις ελληνικές τράπεζες για διανομή μερισμάτων

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

- Γιώργος Μυλωνάς (Alumil): Είμαι σε ομηρία από τους servicers- Πνίγουν τις υγιείς επιχειρήσεις

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

Σχολιάστε το άρθρο