Οι διακυμάνσεις του Γενικού Δείκτη και οι “νευρικές” χρηματιστηριακές περίοδοι

Μπορούμε να παρομοιάσουμε τις διακυμάνσεις στο Χρηματιστήριο, με τους σεισμούς. Έχουμε μεγάλη εμπειρία απ’ αυτούς.

Ζώντας σε μία σεισμογενή χώρα, μάθαμε να αντιλαμβανόμαστε τα χαρακτηριστικά των περιόδων με έντονη σεισμικότητα και αυτών με χαμηλή σεισμικότητα. Γνωρίζουμε ότι, η πυκνή σεισμική δράση, σε μία περιοχή, είναι πιθανό να οδηγήσει σε κάποιο μεγάλο σεισμό. Γνωρίζουμε επίσης ότι, οι περίοδοι με έντονη σεισμική δράση, ακολουθούνται από περιόδους, όπου η σεισμική δράση είναι αραιή και χαμηλής ισχύος.

Ανάλογα περιστατικά παρατηρούνται και στις χρηματιστηριακές αγορές. Υπάρχουν περίοδοι με μεγάλη “νευρικότητα” και συνεχείς και έντονες διακυμάνσεις, οι οποίες ακολουθούνται από περιόδους μεγάλης ηρεμίας και μικρών διακυμάνσεων των τιμών.

Η καταγραφή της συχνότητας και του μεγέθους των διακυμάνσεων μιας χρηματιστηριακής αγοράς, είναι ένας πρωτότυπος τρόπος ανάλυσης των χρηματιστηριακών περιόδων, όμως, εκτιμούμε ότι οδηγεί σε πολύ ενδιαφέροντα και χρήσιμα συμπεράσματα.

Μετρήσαμε, τις περιπτώσεις που, ο Γενικός Δείκτης, σημείωσε διακύμανση μεγαλύτερη του +1,0% ή του -1,0% (δηλαδή +/- 1,0%), κατά το διάστημα από το 1988 έως και σήμερα.

Στη συνέχεια, μετρήσαμε, πόσες φορές είχαμε συνεχόμενες συνεδριάσεις με διακύμανση μεγαλύτερη του +/- 1,0%.

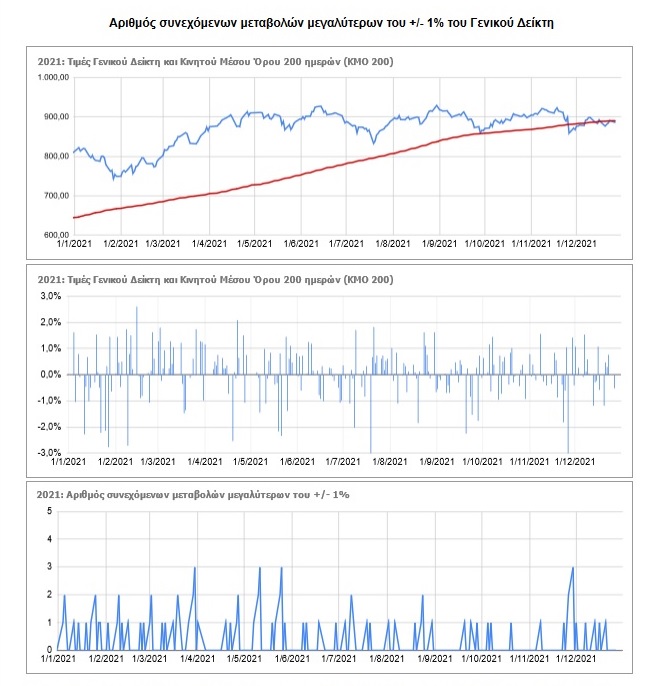

Τοποθετήσαμε τα στοιχεία αυτά, σε ετήσια διαγράμματα και σε έναν πίνακα.

Ας δούμε το διάγραμμα του 2021, που, ως χρονιά, είναι μάλλον από τις πιο ήρεμες που έχουν υπάρξει: Μικρές διακυμάνσεις, ενώ οι περιπτώσεις που οι διακυμάνσεις (σε επίπεδο κλεισίματος) του Γενικού Δείκτη είναι μεγαλύτερες από +/- 1,0%, είναι πολύ λίγες.

Δείτε το διάγραμμα σε διαδραστική μορφή (εδώ)

Κατά το 2021 (σε 245 συνεδριάσεις μέχρι την 288/12/2021), ο Γενικός Δείκτης είχε 39 κλεισίματα με θετική μεταβολή άνω του 1,0% και 40 κλεισίματα με αρνητική μεταβολή άνω του -1,0%.

Οι θετικές μεταβολές άνω του +2,0% ήταν μόλις 2, ενώ οι αρνητικές μεταβολές με κλείσιμο άνω του -2,0% ήταν δώδεκα (-12). (Σημειώνεται ότι οι διακυμάνσεις άνω του +/- 2,0%, συμπεριλαμβάνονται στις διακυμάνσεις που είναι μεγαλύτερες από το +/- 1,0%).

Συνολικά, μόλις σε 79 συνεδριάσεις, το κλείσιμο του Γενικού Δείκτη είχε διακύμανση μεγαλύτερη του +/- 1,0%. Δηλαδή, στο 32,2% των συνεδριάσεων.

Αν παρατηρήσουμε τον παρακάτω πίνακα, της περιόδου 1988 - 2021, διαπιστώνουμε ότι, το ποσοστό του 32,2%, που κατέγραψε ο Γενικός Δείκτης με διακυμάνσεις μεγαλύτερες του +/- 1,0%, κατατάσσεται στις περιπτώσεις “χαμηλών” διακυμάνσεων.

Δείτε τον πίνακα.

Από τον πίνακα, παρατηρούμε ότι, υπήρξαν χρονιές, όπου οι διακυμάνσεις μεγαλύτερες του +/- 1,0%, έφτασαν να είναι περισσότερες ακόμη και από το 70% του συνόλου των συνεδριάσεων. Αυτές ήταν “νευρικές” χρονιές.

Μία “νευρική” χρονιά, δε σημαίνει απαραίτητα ότι είναι μία “πτωτική” χρονιά. Συχνά, μία νευρική χρονιά, είναι θετική. Σημαίνει όμως ότι, κατά τη χρονιά αυτή, οι καθημερινές διακυμάνσεις του Γενικού Δείκτη είναι έντονες και συχνές και συνεπώς, το “ρίσκο” στην αγορά είναι αυξημένο.

Θα παρατηρήσουμε ότι επίσης, οι περίοδοι με υψηλές διακυμάνσεις, εκτείνονται πέραν του έτους. Δηλαδή, όταν υπάρχει μία χρονιά με υψηλή διακύμανση, είναι πολύ πιθανό να ακολουθηθεί και από άλλη μία χρονιά με υψηλή διακύμανση.

Κάτι αντίστοιχο συμβαίνει και με τους σεισμούς. Πριν από έναν “κύριο” σεισμό, υπάρχει έντονη σεισμική δραστηριότητα. Το ίδιο και μετά τον κύριο σεισμό.

Αν χαρακτηρίσουμε ως “νευρική” μία χρονιά που οι διακυμάνσεις (του ΓΔ) που είναι μεγαλύτερες του +/- 1,0%, είναι περισσότερες από το 50% του συνόλου των συνεδριάσεων, τότε μπορούμε να θεωρήσουμε ότι, ως “νευρικές” περίοδοι, στο Χρηματιστήριο κατεγράφησαν οι περίοδοι 1990-1993, 1997-2001, 2008-2016.

Από τον παραπάνω πίνακα, μπορούμε να δούμε την εξέλιξη του Γενικού Δείκτη στις χρονιές αυτές. Επιβεβαιώνεται αυτό που αναφέραμε παραπάνω ότι, η “νευρικότητα” δε σημαίνει ούτε ανοδικότητα, αλλά ούτε και πτωτικότητα. Απλά σημαίνει, έντονες διακυμάνσεις και μεγάλος ρίσκο.

Από το 2016, βιώνουμε μία “ήρεμη” περίοδο. Στις περιόδους αυτές, το ρίσκο είναι σημαντικά χαμηλότερο. Δηλαδή, κάποιος έχει την ευχέρεια να κινηθεί στο Χρηματιστήριο, χωρίς να κινδυνεύει να υποστεί μεγάλες ζημιές, ενώ και τα κέρδη, είναι -συνήθως- λιγότερα.

Δεν υπάρχει μεγάλη προϊστορία στην κίνηση του Γενικού Δείκτη -τα 34 χρόνια που εξετάζουμε, είναι μάλλον λίγα. Όμως, έστω και με αυτά, αλλά και από την παρακολούθηση παρόμοιων στατιστικών σε άλλες χρηματιστηριακές αγορές, καταλήγουμε στο συμπέρασμα ότι, μετά από μία περίοδο, όπως αυτή του 2016-2021, η συνέχεια είναι μάλλον ανοδική, ενώ οι πιθανότητες να υπάρξει σημαντική πτώση στις αγορές, είναι μάλλον περιορισμένη.

Θα παρακολουθούμε και αυτό το -πρωτότυπο και ενδιαφέρον- στατιστικό και, από καιρού σε καιρό, θα το σχολιάζουμε.

Γιάννης Σιάτρας

- Αρνητικές οι αγορές σε όλο το κόσμο - Αρνητική, αναμένεται και η συνεδρίαση στην Αθήνα

- Το διεθνές κλίμα και η πορεία των διεθνών αγορών, εμπόδια στην ανοδική κίνηση του ελληνικού χρηματιστηριακού δείκτη

- Σχολιασμός για τη λειτουργία του "Απόλυτου Συστήματος", στην παρούσα (δύσκολη) φάση

- Θετικό άνοιγμα, όμως η αγορά εξακολουθεί να είναι επιφυλακτική, λόγω διεθνούς περιβάλλοντος

- Σημαντική μέρα για την οικονομία και το Χρηματιστήριο - Θετικό άνοιγμα του ΓΔ - Αρνητικό περιβάλλον στο εξωτερικό.

- Για τρίτη μέρα, αγορά συνεχίζει τη μικρή "αποστασιοποίησή" της, σε σχέση με το εξωτερικό

- Ανακοίνωση του κ. Powell για διατήρηση των επιτοκίων σταθερών, κατά την προσεχή συνεδρίαση της FED

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

- Γιώργος Μυλωνάς (Alumil): Είμαι σε ομηρία από τους servicers- Πνίγουν τις υγιείς επιχειρήσεις

- Η ικανότητα κρίσης των χρηματιστηριακών αγορών

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Δεύτερο «μέτωπο» στη ναυτιλία ο Ινδικός Ωκεανός μετά την Ερυθρά Θάλασσα - Η αύξηση περιστατικών πειρατείας προκαλεί ανησυχία

Σχολιάστε το άρθρο