"Μάχη" για να συνεχίσει η ΕΚΤ τις αγορές ελληνικών ομολόγων το 2022

(Πηγή: businessdaily.gr)

Νώντας Χαλδούπης

Υπουργείο Οικονομικών και Τράπεζα της Ελλάδος θέτουν στόχο να μην σταματήσουν οι αγορές κρατικών τίτλων από την ΕΚΤ μετά τη λήξη του έκτακτου προγράμματος για την πανδημία, τον Μάρτιο του 2022.

Με διαφορά λίγων ημερών, κυβέρνηση και Τράπεζα της Ελλάδος αποκάλυψαν την προσπάθεια που ήδη έχει αρχίσει από τις ελληνικές αρχές για να επιτευχθεί ένας στόχος από αυτούς που δεν φαίνονται εξίσου «λαμπεροί» με άλλους, όπως οι φοροελαφρύνσεις ή τα μεγάλα επενδυτικά προγράμματα. Δεν παύει, όμως, να ζωτικής σημασίας για την ελληνική οικονομία, ιδιαίτερα για την κρίσιμη περίοδο που θα μεσολαβήσει ανάμεσα στη λήξη του ειδικού προγράμματος αγοράς ομολόγων από την ΕΚΤ για την αναχαίτιση των συνεπειών της πανδημίας και στην επαναφορά των ελληνικών ομολόγων στην επενδυτική βαθμίδα των οίκων αξιολόγησης.

Στη χθεσινή παρουσίαση των στόχων της οικονομικής πολιτικής από τον Χρήστο Σταϊκούρα στο υπουργικό συμβούλιο, περιλαμβάνεται, ως 10η κυβερνητική δράση, μια αφαιρετικά διατυπωμένη αναφορά σε αυτόν τον στόχο: «Η διασφάλιση του υφιστάμενου καθεστώτος των ελληνικών κρατικών χρεογράφων», χωρίς άλλες διευκρινίσεις. Μερικές ημέρες νωρίτερα, σε διαδικτυακή συζήτηση, ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, είχε τονίσει ότι δεν θα πρέπει να εξαιρεθεί η Ελλάδα από τα προγράμματα της ΕΚΤ επειδή δεν θα έχει την επενδυτική βαθμίδα.

Το πρόβλημα που απασχολεί το υπουργείο Οικονομικών και την Τράπεζα της Ελλάδος και θα γίνει αντικείμενο μιας παρασκηνιακής, ως είθισται σε τέτοιες περιπτώσεις, διαπραγμάτευσης με τους Ευρωπαίους και ιδιαίτερα με την Ευρωπαϊκή Κεντρική Τράπεζα συνδέεται άμεσα με τη δυνατότητα της Ελλάδας να συνεχίσει αδιατάρακτα να δανείζεται από την αγορά ομολόγων και να διατηρεί συνθήκες ομαλότητας στο τραπεζικό σύστημα όταν θα έχει ολοκληρωθεί το ειδικό πρόγραμμα της ΕΚΤ για την πανδημία, δηλαδή, με τα σημερινά δεδομένα, μετά τον Μάρτιο του 2022.

Οι παράμετροι αυτού του προβλήματος έχουν ως εξής:

- Η Ελλάδα, ως γνωστόν, είχε μείνει έξω από τα τακτικά προγράμματα ποσοτικής χαλάρωσης της ΕΚΤ, επειδή τα ομόλογα της χώρας δεν λαμβάνουν βαθμολογία επενδυτικής βαθμίδας από τους οίκους αξιολόγησης και απαγορεύεται από το καταστατικό της κεντρικής τράπεζας να τα αγοράζει, ενώ και μετά τη λήξη του μνημονίου, το καλοκαίρι του 2018, η επιλογή της τότε κυβέρνησης να μην ενταχθεί σε προληπτική πιστωτική γραμμή, δεν επέτρεψε να ενταχθεί η χώρα στο πρόγραμμα ποσοτικής χαλάρωσης.

- Τον Μάρτιο του 2020, με μια ιστορική απόφαση, η ΕΚΤ δημιούργησε το έκτακτο πρόγραμμα ποσοτικής χαλάρωσης για την περίοδο της πανδημίας, PEPP. Επικαλούμενη τον έκτακτο χαρακτήρα αυτού του προγράμματος, η ΕΚΤ ενέταξε και τα ελληνικά ομόλογα στην περίμετρο των κρατικών τίτλων που θα αγόραζε, παρά το γεγονός ότι εξακολουθούσαν να απέχουν αρκετά από την επενδυτική βαθμίδα οι αξιολογήσεις τους.

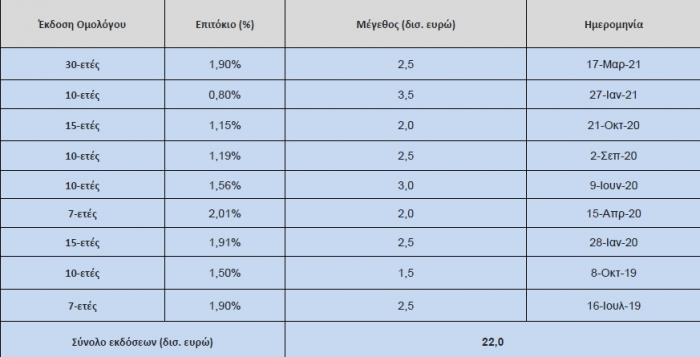

- Αυτή απόφαση αποδείχθηκε σωτήρια για την ελληνική οικονομία. Θα μπορούσε ακόμη και να περιγραφεί ως ένα άτυπο πρόγραμμα διάσωσης, που απέτρεψε μια νέα κρίση χρέους. Η απόδοση των ελληνικών 10ετών ομολόγων, όταν λήφθηκε η απόφαση της ΕΚΤ, είχε φθάσει στο 4%, επίπεδο που θα καθιστούσε απαγορευτικό τον δανεισμό από την αγορά. Χάρη στο PEPP, όμως, το Δημόσιο μπόρεσε να αντλήσει από την αγορά, σύμφωνα με τα στοιχεία που παρουσίασε χθες ο κ. Σταϊκούρας στο υπουργικό συμβούλιο, το ποσό των 15,5 δισ. ευρώ από τις αρχές του β’ τριμήνου 2020 ως τώρα. Αντί η μεγάλη αυτή άντληση κεφαλαίων να προκαλέσει άνοδο των επιτοκίων δανεισμού, το επιτόκιο του 10ετούς ομολόγου υποχώρησε στο ιστορικό χαμηλό του 0,89%. Αυτό το μικρό θαύμα εξηγείται από την παρέμβαση του… αόρατου χεριού της ΕΚΤ, η οποία αγόρασε ελληνικά ομόλογα αξίας άνω των 22 δισ. ευρώ, υπερκαλύπτοντας σημαντικά τα ποσά που αντλούσε το ελληνικό Δημόσιο. Ήταν τέτοια η ισχύς αυτής της παρέμβασης, που η αγορά ομολόγων μοιάζει να αδιαφορεί εντελώς για το έλλειμμα, που εκτινάχθηκε το 2020 σχεδόν σε διψήφιο ποσοστό του ΑΕΠ, ή για το χρέος, που έχει ξεπεράσει το 205% του ΑΕΠ.

Η επίδραση της ΕΚΤ: Ο δανεισμός της Ελλάδας αυξάνεται...

...Αλλά το κόστος δανεισμού μειώνεται

- Αυτό το μικρό θαύμα θα μπορούσε να τελειώσει άδοξα μετά τη λήξη του προγράμματος PEPP, στα τέλη του πρώτου τριμήνου 2022, δηλαδή την ώρα που η ελληνική οικονομία, καλώς εχόντων των πραγμάτων, θα είναι έτοιμη για να «απογειωθεί» μετά την πανδημία, για να φθάσει στο ρυθμό ανάπτυξης του 6,2% που προβλέπει το υπ. Οικονομικών. Ακόμη και μετά την πρόσφατη, απρόσμενη αναβάθμιση από την S&P, το ελληνικό χρέος παραμένει δύο σκαλοπάτια μακριά από την επενδυτική βαθμίδα και το πιθανότερο είναι να φθάσουμε στο 2023 για να την κατακτήσει. Αυτό σημαίνει, όμως, ότι για αρκετούς μήνες, από το τέλος πρώτου τριμήνου του 2022, έως το τέλος του έτους, η ΕΚΤ δεν θα επιτρέπεται από το καταστατικό της να αγοράζει ελληνικά ομόλογα, αφού το… μόνο πρόγραμμα στην πόλη θα είναι το τακτικό πρόγραμμα ποσοτικής χαλάρωσης, από το οποίο η Ελλάδα ήταν πάντα αποκλεισμένη λόγω των κανόνων του καταστατικού της ΕΚΤ.

- Αν μείνει μετέωρη η Ελλάδα για τόσους μήνες, χωρίς την υποστήριξη της ΕΚΤ για το δανεισμό της, βέβαιο θεωρείται ότι, στην καλύτερη περίπτωση, το κόστος δανεισμού θα αυξηθεί και, στη χειρότερη, η χώρα θα μπορούσε να αντιμετωπίσει μια επίθεση από την αγορά ομολόγων, που θα έβρισκε έναν «αδύνατο κρίκο» στην ευρωζώνη, περίπου όπως είχε συμβεί και στα τέλη του 2009.

Για να αποτραπεί αυτό το ενδεχόμενο, θα χρειασθούν αρκετά λεπτές διαπραγματεύσεις, οι οποίες θα κινηθούν σε μέχρι στιγμής απάτητα εδάφη για τους κεντρικούς τραπεζίτες της Φρανκφούρτης. Όσο και αν θεωρείται εύλογο να περιμένει κανείς ότι η ΕΚΤ δεν θα αφήσει την Ελλάδα στην τύχη της μετά τη λήξη του PEPP, η ένταξη της χώρας στο τακτικό πρόγραμμα χωρίς ακόμη να έχει φθάσει στην επενδυτική βαθμίδα δεν παύει να αποτελεί ένα πολύ ισχυρό ταμπού για τους πιο συντηρητικούς κεντρικούς τραπεζίτες και ιδιαιτέρως για τον επικεφαλής της Bundesbank, Γιενς Βάιντμαν. Έχουν ήδη ανεχθεί ανορθόδοξα μέτρα πολιτικής που ξεφεύγουν από τις αρχές τους, αλλά θα είναι πολύ δύσκολο να δεχθούν και ότι η ΕΚΤ θα αγοράζει κρατικά ομόλογα με αξιολόγηση “junk” μέσα από ένα τακτικό πρόγραμμα ποσοτικής χαλάρωσης. Κάτι τέτοιο θα δημιουργούσε ένα προηγούμενο που δεν θα ήταν εύκολο να γίνει ανεκτό από τη Γερμανία ή την Ολλανδία.

Με αυτά τα δεδομένα, είναι δύσκολο να προβλέψει κανείς σήμερα τη λύση που θα βρεθεί, ώστε και η Ελλάδα να μην μείνει ακάλυπτη, αλλά και η ΕΚΤ να μη θυσιάσει μια βασική αρχή της. Η απλούστερη λύση σε αυτή τη δύσκολη εξίσωση, ώστε να μην απαιτηθούν περίπλοκες διαπραγματεύσεις σε ευρωπαϊκό επίπεδο, θα μπορούσε να έλθει από την ίδια την Ελλάδα: με μερικές ευχάριστες εκπλήξεις σε επίπεδο οικονομικής πολιτικής, οικονομικών και δημοσιονομικών επιδόσεων, ή και σε ό,τι αφορά την εξυγίανση των τραπεζών, αλλά και με μια δόση… ανοχής από τον οίκο S&P, που δίνει σήμερα την υψηλότερη βαθμολογία στη χώρα από τους υπόλοιπους, θα μπορούσε η χώρα να φθάσει στο ιδεατό σενάριο της ανόδου στην επενδυτική βαθμίδα πριν το τέλος Μαρτίου 2022, ώστε να περιληφθεί με ορθόδοξο τρόπο στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ. Ως τώρα, το ευχάριστο είναι ότι η S&P δείχνει διατεθειμένη να βοηθήσει, όπως φάνηκε από την απροσδόκητη αναβάθμιση της Παρασκευής. Θα χρειασθούν, όμως, και αρκετές ευχάριστες εκπλήξεις από την ελληνική πλευρά.

Άλλα άρθρα από Ελληνική Οικονομία

- ΤτΕ: Τι κέρδισαν τα ομόλογα και οι μετοχές από την επενδυτική βαθμίδα

- Δημόσιο Χρέος: Η «έξοδος» με το 30ετές ομόλογο και η επόμενη μέρα

- Τουρισμός: Τα σήματα για το καλοκαίρι από τις αφίξεις τριμήνου

- Οικονομία: Οι «νάρκες» για την επόμενη μέρα- Τα σημεία αιχμής

- Κ. Χατζηδάκης: Μειώνονται στο μισό οι προμήθειες για συναλλαγές μέσω POS έως 10 ευρώ

- ΟΔΔΗΧ: Η έξοδος της Ελλάδας στις αγορές με 30ετές ομόλογο

- Νέα έξοδος της Ελλάδας στις αγορές με 30ετές ομόλογο

- Space Hellas: Η εταιρία συνεχίζει να αντιμετωπίζει πρόβλημα δανεισμού και κερδοφορίας

- Επίπεδα Κλεισιμάτων Γενικού Δείκτη 2016 - σήμερα

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

- Γιώργος Μυλωνάς (Alumil): Είμαι σε ομηρία από τους servicers- Πνίγουν τις υγιείς επιχειρήσεις

- Space Hellas: Η εταιρία συνεχίζει να αντιμετωπίζει πρόβλημα δανεισμού και κερδοφορίας

- Το επενδυτικό σχόλιο του κ. Γιάννη Σιάτρα, θα δημοσιευθεί, αύριο το πρωί, στις 9:00 πμ.

- Data centers: Ποιες εταιρείες πρωταγωνιστούν – Ο χάρτης της ελληνικής αγοράς

- Βιομηχανία: Βουτιά 7,4% στις τιμές παραγωγού στην Ελλάδα τον Δεκέμβριο

Σχολιάστε το άρθρο